GST की पूरी जानकारी हिंदी में: प्रकार, फायदे, CGST, SGST, IGST और UTGST

GST (वस्तु एवं सेवा कर) हिंदी में: टैक्स, जो अंग्रेजों के काल से चल रही एक व्यवस्था प्रणाली है, इतिहास के पिछले कालों में ब्रिटिश सरकार ने भारतीय किसानों और मजदूरों से कई रूपों में टैक्स वसूला। कुछ समय बाद भारत ने स्वतंत्रता प्राप्त की, लेकिन उनके द्वारा बनाई गई टैक्स वसूलने की प्रणाली आज भी चलती है। टैक्स की वसूली सरकार और देश के लिए महत्वपूर्ण है।

- जीएसटी (GST) क्या है? (What is GST)

- जीएसटी के कितने प्रकार हैं और वे कौन-कौन से हैं? (Types of GST)

- 💖 You Might Also Like

- जीएसटी की आवश्यकता क्यों पड़ी?

- जीएसटी के लागू होने से पहले कौन-कौन से कर लगते थे?

- जीएसटी के तहत कर की दरें कैसे निर्धारित की जाती हैं? (How rate are decided)

- ✨ More Stories for You

- जीएसटी के तहत पंजीकरण कैसे किया जाता है?

- जीएसटी रिटर्न फाइलिंग की प्रक्रिया क्या है?

- जीएसटी से किस प्रकार के व्यापारियों और उद्यमियों को लाभ होता है?

- 🌟 Don't Miss These Posts

- जीएसटी के तहत कर चोरी कैसे रोकी जाती है?

- जीएसटी के प्रमुख फायदे और चुनौतियाँ क्या हैं?

हालांकि आज के समय में टैक्स की प्रणाली और टैक्स कलेक्ट करने की पद्धति बदल गई है, लेकिन आज भी वर्तमान समय में टैक्स नियमों में कई प्रकार के सुधार और संशोधन करके इसे चलाया जा रहा है।

आइए टैक्स का मतलब समझें, जब भी हम भारत में निर्मित देश में किसी वस्तु या सेवा का उपयोग करते हैं, तो हमें उसके बदले सरकार को सीधे या अंधकारित रूप से टैक्स देना पड़ता है।

यद्यपि टैक्स कई प्रकार के हो सकते हैं, और जीएसटी भी एक प्रकार का टैक्स है, भारतीय केंद्रीय सरकार ने उत्पाद शुल्क, वीएटी, प्रवेश कर, सेवा कर जैसे कई विभिन्न टैक्स को हटाकर जीएसटी टैक्स (जीएसटी टैक्स हिंदी में) को भारत में लागू किया है।

पढ़ना न भूलें:

जीएसटी (GST) क्या है? (What is GST)

जीएसटी (GST) का पूरा नाम वस्तु एवं सेवा कर (Goods and Services Tax) है। यह भारत में 1 जुलाई 2017 से लागू हुआ। जीएसटी एक अप्रत्यक्ष कर है, जो केंद्र और राज्य सरकार द्वारा लगाए जाने वाले विभिन्न करों को एकीकृत करता है, जिससे एक समान कर प्रणाली लागू होती है। इसका उद्देश्य कर प्रणाली को सरल, पारदर्शी और एकीकृत बनाना है।

जीएसटी मुख्य रूप से चार प्रकार का होता है:

- सीजीएसटी (CGST): केंद्र सरकार द्वारा लगाया जाने वाला कर।

- एसजीएसटी (SGST): राज्य सरकार द्वारा लगाया जाने वाला कर।

- आईजीएसटी (IGST): अंतरराज्यीय आपूर्ति पर लगाया जाने वाला कर।

- यूटीजीएसटी (UTGST): केंद्र शासित प्रदेशों में लगाया जाने वाला कर।

जीएसटी का मुख्य लाभ यह है कि यह ‘कैस्केडिंग इफेक्ट’ को समाप्त करता है, यानि एक ही वस्तु या सेवा पर कई बार कर नहीं लगता। यह करदाता को एक ही कर प्रणाली में काम करने का अवसर प्रदान करता है, जिससे व्यापार करना आसान हो जाता है।

जीएसटी के तहत विभिन्न दरें होती हैं, जैसे 0%, 5%, 12%, 18%, और 28%, जो वस्तु या सेवा की प्रकृति पर निर्भर करती हैं। इसके अतिरिक्त, कुछ विशेष वस्तुओं पर सेस (cess) भी लगाया जाता है।

जीएसटी के लागू होने से कराधान प्रणाली में सुधार हुआ है, राजस्व संग्रहण में वृद्धि हुई है, और व्यापार में सुगमता आई है, जिससे देश की अर्थव्यवस्था को बल मिला है।

जीएसटी के कितने प्रकार हैं और वे कौन-कौन से हैं? (Types of GST)

जीएसटी (GST) के चार प्रमुख प्रकार हैं, जो विभिन्न परिस्थितियों में लागू होते हैं:

- केन्द्रीय जीएसटी (सीजीएसटी – CGST): यह कर केंद्र सरकार द्वारा लगाया जाता है। जब कोई वस्तु या सेवा एक ही राज्य के भीतर बेची जाती है या उपभोग होती है, तो सीजीएसटी लागू होता है। इसके तहत प्राप्त होने वाला राजस्व केंद्र सरकार को जाता है।

- राज्य जीएसटी (एसजीएसटी – SGST): यह कर राज्य सरकार द्वारा लगाया जाता है। जब कोई वस्तु या सेवा एक ही राज्य के भीतर बेची जाती है या उपभोग होती है, तो एसजीएसटी लागू होता है। इसके तहत प्राप्त होने वाला राजस्व संबंधित राज्य सरकार को जाता है।

- अंतरराज्यीय जीएसटी (आईजीएसटी – IGST): यह कर उन वस्तुओं और सेवाओं पर लगाया जाता है जो एक राज्य से दूसरे राज्य में बेची जाती हैं। आईजीएसटी केंद्र सरकार द्वारा वसूला जाता है और बाद में केंद्र और संबंधित राज्य सरकारों के बीच बाँटा जाता है।

- केंद्र शासित प्रदेश जीएसटी (यूटीजीएसटी – UTGST): यह कर केंद्र शासित प्रदेशों में लागू होता है, जहाँ राज्य सरकारें नहीं होतीं। यूटीजीएसटी केंद्र सरकार द्वारा वसूला जाता है और केंद्र शासित प्रदेशों के राजस्व में योगदान करता है।

जीएसटी की यह संरचना विभिन्न सरकारों के बीच राजस्व को बाँटने और कराधान प्रणाली को सरल बनाने के उद्देश्य से बनाई गई है। इससे करदाता को एक ही कर प्रणाली में काम करने का अवसर मिलता है, जिससे व्यापार करना आसान हो जाता है और कराधान प्रक्रिया में पारदर्शिता आती है।

जरूर पढ़ें:

💖 You Might Also Like

जीएसटी की आवश्यकता क्यों पड़ी?

जीएसटी (वस्तु एवं सेवा कर) की आवश्यकता कई कारणों से पड़ी, जो भारत की पुरानी कर प्रणाली की खामियों को दूर करने के लिए महत्वपूर्ण थे:

- मल्टीपल टैक्सेशन सिस्टम: जीएसटी से पहले, भारत में कई प्रकार के अप्रत्यक्ष कर लागू थे जैसे वैट (VAT), सेवा कर, उत्पाद शुल्क (excise duty), प्रवेश कर (entry tax) आदि। यह कर प्रणाली जटिल और भ्रमित करने वाली थी। जीएसटी ने इन सभी करों को एकीकृत कर दिया, जिससे एकल और सरल कर प्रणाली बनी।

- कैस्केडिंग इफेक्ट: पुरानी प्रणाली में करों पर भी कर लगता था, जिससे ‘कैस्केडिंग इफेक्ट’ उत्पन्न होता था। जीएसटी ने इस समस्या को समाप्त कर दिया, क्योंकि यह एक वैल्यू ऐडेड टैक्स (Value Added Tax) प्रणाली पर आधारित है, जिसमें कर केवल वैल्यू एडिशन पर ही लगता है।

- ट्रांसपेरेंसी और इफिशिएंसी: जीएसटी ने कराधान प्रणाली में पारदर्शिता और प्रभावशीलता लाई। ई-फाइलिंग, ई-वे बिल और इनपुट टैक्स क्रेडिट (Input Tax Credit) जैसे प्रावधानों ने व्यापारियों के लिए कर जमा करने और क्रेडिट क्लेम करने की प्रक्रिया को आसान बना दिया।

- इंटर-स्टेट ट्रेड में सुगमता: जीएसटी ने विभिन्न राज्यों के बीच व्यापार को आसान बनाया। पहले, अंतरराज्यीय व्यापार पर विभिन्न प्रकार के कर और शुल्क लगते थे, जिससे व्यापार करना मुश्किल होता था। आईजीएसटी (IGST) ने इन बाधाओं को समाप्त कर दिया।

- अर्थव्यवस्था में वृद्धि: जीएसटी से राजस्व संग्रहण में वृद्धि हुई और टैक्स बेस व्यापक हुआ। इससे सरकार के पास विकास कार्यों के लिए अधिक वित्तीय संसाधन उपलब्ध हुए, जिससे देश की अर्थव्यवस्था को बल मिला।

जीएसटी ने भारत की कर प्रणाली को सरल, पारदर्शी और आधुनिक बना दिया, जिससे व्यापार और अर्थव्यवस्था दोनों में सकारात्मक सुधार हुआ।

जीएसटी के लागू होने से पहले कौन-कौन से कर लगते थे?

जीएसटी (वस्तु एवं सेवा कर) के लागू होने से पहले, भारत में विभिन्न प्रकार के अप्रत्यक्ष कर लागू होते थे, जिन्हें केंद्र और राज्य सरकारें अलग-अलग लगाती थीं। ये कर विभिन्न स्तरों पर व्यापार और सेवाओं पर लगाए जाते थे। मुख्य रूप से निम्नलिखित कर लागू होते थे:

- केन्द्रीय उत्पाद शुल्क (Central Excise Duty): यह कर केंद्र सरकार द्वारा निर्मित वस्तुओं पर लगाया जाता था। यह कर उत्पादक को उत्पादन के समय भुगतान करना पड़ता था।

- सेवा कर (Service Tax): यह कर केंद्र सरकार द्वारा विभिन्न सेवाओं पर लगाया जाता था। सेवा प्रदाता को सेवाओं पर यह कर चुकाना पड़ता था।

- मूल्य वर्धित कर (VAT – Value Added Tax): यह कर राज्य सरकार द्वारा वस्तुओं की बिक्री पर लगाया जाता था। विभिन्न राज्यों में VAT की दरें अलग-अलग होती थीं।

- कस्टम ड्यूटी (Customs Duty): यह कर केंद्र सरकार द्वारा आयातित वस्तुओं पर लगाया जाता था। इसका उद्देश्य घरेलू उद्योगों की सुरक्षा करना था।

- प्रवेश कर (Entry Tax): यह कर राज्य सरकार द्वारा एक राज्य से दूसरे राज्य में वस्तुओं के प्रवेश पर लगाया जाता था।

- केंद्रीय बिक्री कर (CST – Central Sales Tax): यह कर केंद्र सरकार द्वारा अंतरराज्यीय बिक्री पर लगाया जाता था।

- उपभोग कर (Octroi and Local Body Taxes): यह कर स्थानीय निकायों द्वारा नगरपालिकाओं और नगर निगमों में वस्तुओं के प्रवेश पर लगाया जाता था।

- मनोरंजन कर (Entertainment Tax): यह कर राज्य सरकार द्वारा मनोरंजन सेवाओं, जैसे सिनेमा हॉल, इवेंट्स आदि पर लगाया जाता था।

- लक्जरी कर (Luxury Tax): यह कर राज्य सरकार द्वारा लक्जरी सेवाओं और वस्तुओं, जैसे होटल के कमरे आदि पर लगाया जाता था।

इन करों की जटिलता और भिन्नता के कारण व्यापारियों और उपभोक्ताओं को कई समस्याओं का सामना करना पड़ता था। जीएसटी ने इन सभी करों को एकीकृत कर दिया, जिससे एकल और सरल कर प्रणाली बनी, जो अधिक पारदर्शी और प्रभावी है।

यह भी जानें:

जीएसटी के तहत कर की दरें कैसे निर्धारित की जाती हैं? (How rate are decided)

जीएसटी के तहत कर की दरें विभिन्न वस्तुओं और सेवाओं की प्रकृति, उनके उपयोग और उनके उपभोग के आधार पर निर्धारित की जाती हैं। दरें तय करने की प्रक्रिया में कई कारकों को ध्यान में रखा जाता है ताकि कर प्रणाली संतुलित और न्यायसंगत हो।

- वस्तुओं और सेवाओं का वर्गीकरण: वस्तुओं और सेवाओं को उनकी आवश्यकताओं और उपभोग की प्रकृति के आधार पर विभिन्न श्रेणियों में वर्गीकृत किया जाता है। उदाहरण के लिए, आवश्यक वस्तुओं और सेवाओं, जैसे खाद्यान्न, शिक्षा, और स्वास्थ्य सेवाओं पर कम दरें लागू की जाती हैं।

- जीएसटी परिषद (GST Council): जीएसटी की दरें निर्धारित करने का अधिकार जीएसटी परिषद के पास है, जिसमें केंद्र और राज्य सरकारों के प्रतिनिधि शामिल होते हैं। यह परिषद नियमित रूप से बैठकें कर दरों की समीक्षा करती है और आवश्यकतानुसार संशोधन करती है।

- कर दरों की संरचना: जीएसटी के तहत मुख्य रूप से पाँच कर दरें लागू होती हैं: 0%, 5%, 12%, 18%, और 28%।

- 0% दर आवश्यक वस्तुओं और सेवाओं पर लागू होती है।

- 5% दर सामान्य उपभोग की वस्तुओं पर।

- 12% और 18% दरें मध्यम वर्ग की वस्तुओं और सेवाओं पर।

- 28% दर लक्जरी और उच्च मूल्य की वस्तुओं और सेवाओं पर लागू होती है।

- सेस (Cess): कुछ विशेष वस्तुओं, जैसे तंबाकू, शराब, और लक्जरी कारों पर अतिरिक्त सेस भी लगाया जाता है, जिससे प्राप्त राजस्व को विशेष उद्देश्यों के लिए उपयोग किया जाता है।

- नियमित समीक्षा और संशोधन: व्यापार और आर्थिक परिस्थितियों के आधार पर जीएसटी परिषद दरों की नियमित समीक्षा करती है और आवश्यकतानुसार उन्हें संशोधित करती है।

इस प्रकार, जीएसटी की दरें वस्तुओं और सेवाओं की आवश्यकताओं और उनके उपभोग की प्रकृति को ध्यान में रखते हुए तय की जाती हैं, जिससे कर प्रणाली संतुलित और न्यायसंगत बनी रहती है।

✨ More Stories for You

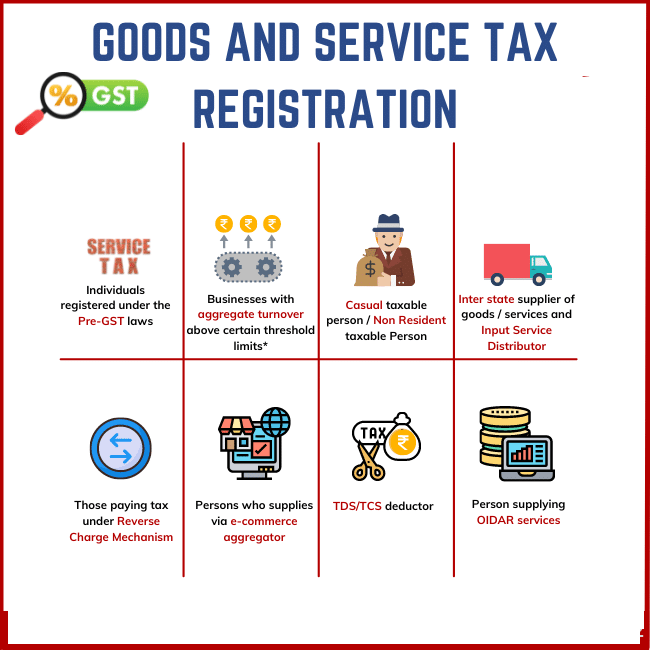

जीएसटी के तहत पंजीकरण कैसे किया जाता है?

जीएसटी के तहत पंजीकरण प्रक्रिया ऑनलाइन होती है और इसे सरल और उपयोगकर्ता के अनुकूल बनाया गया है। जीएसटी पंजीकरण कराने के लिए निम्नलिखित कदम उठाने होते हैं:

- जीएसटी पोर्टल पर जाएं: सबसे पहले, जीएसटी की आधिकारिक वेबसाइट (www.gst.gov.in) पर जाएं।

- टैक्सपेयर विकल्प का चयन करें: होमपेज पर “Services” टैब में जाकर “Registration” और फिर “New Registration” पर क्लिक करें।

- प्रारंभिक जानकारी भरें: नए पंजीकरण के लिए आवेदन पत्र भरें। इसमें पैन (PAN) नंबर, ईमेल आईडी, मोबाइल नंबर, और राज्य का विवरण दें। प्राप्त ओटीपी (OTP) को दर्ज कर सत्यापन करें।

- ट्रांजेक्शन रिफरेंस नंबर (TRN) प्राप्त करें: प्रारंभिक जानकारी सफलतापूर्वक भरने के बाद, एक ट्रांजेक्शन रिफरेंस नंबर (TRN) प्राप्त होगा। इस TRN का उपयोग करके पंजीकरण प्रक्रिया को आगे बढ़ाएं।

- अन्य विवरण भरें: TRN का उपयोग कर लॉग इन करें और अन्य आवश्यक विवरण भरें। इसमें व्यापार का नाम, पंजीकृत पता, व्यवसाय का प्रकार, बैंक खाता विवरण आदि शामिल हैं।

- दस्तावेज़ अपलोड करें: आवश्यक दस्तावेज़ जैसे पैन कार्ड की प्रति, पते का प्रमाण, बैंक खाता विवरण, और अधिकृत हस्ताक्षरकर्ता का प्रमाण अपलोड करें।

- एप्लिकेशन सबमिट करें: सभी विवरण और दस्तावेज़ सही तरीके से भरने और अपलोड करने के बाद, आवेदन पत्र को सबमिट करें।

- एआरएन (ARN) प्राप्त करें: आवेदन सफलतापूर्वक सबमिट करने पर आपको एक एप्लिकेशन रेफरेंस नंबर (ARN) प्राप्त होगा। इस नंबर का उपयोग करके आप अपने पंजीकरण की स्थिति को ट्रैक कर सकते हैं।

- सत्यापन और पंजीकरण प्रमाणपत्र: आवेदन की जांच और सत्यापन के बाद, यदि सब कुछ सही पाया जाता है, तो आपको जीएसटी पंजीकरण प्रमाणपत्र जारी किया जाएगा।

इस प्रकार, जीएसटी पंजीकरण प्रक्रिया ऑनलाइन और सरल है, जो व्यापारियों को बिना किसी परेशानी के पंजीकरण करने की सुविधा प्रदान करती है।

अधिक जानें:

जीएसटी रिटर्न फाइलिंग की प्रक्रिया क्या है?

जीएसटी रिटर्न फाइलिंग की प्रक्रिया व्यापारियों को मासिक, त्रैमासिक या वार्षिक आधार पर उनकी व्यवसायिक गतिविधियों की विवरण प्रस्तुत करने का माध्यम है। इसका उद्देश्य यह सुनिश्चित करना है कि व्यापारी अपनी वस्तुओं और सेवाओं पर लगे गए जीएसटी को नियमित और सही ढंग से भरकर सरकार को योगदान दे सकें।

जीएसटी रिटर्न फाइलिंग की प्रक्रिया निम्नलिखित कदमों पर आधारित होती है:

- रिटर्न की प्रकार का चयन: व्यापारी को उसकी व्यवसायिक गतिविधियों और आय के आधार पर मासिक, त्रैमासिक या वार्षिक रिटर्न फाइल करना होता है।

- डेटा भरना: व्यापारी को जीएसटी पोर्टल पर लॉग इन करके अपने व्यवसाय की विवरण भरना होता है, जिसमें उसकी वस्तुओं और सेवाओं की बिक्री, उत्पादन, खरीद, और अन्य विवरण शामिल होते हैं।

- जांच और सत्यापन: भरे गए डेटा की जांच और सत्यापन के बाद, त्रुटियों की सुधार की जाती है और सही जानकारी को फाइल किया जाता है।

- टैक्स भुगतान: रिटर्न फाइल करने के बाद, व्यापारी को आवश्यकतानुसार टैक्स भुगतान करना होता है। इसके लिए व्यवसायी जीएसटी पोर्टल पर उपलब्ध भुगतान विकल्पों का उपयोग करते हैं।

- आवश्यक रिपोर्ट और अनुपालन: रिटर्न फाइल करने के बाद, सरकार द्वारा जारी की जाने वाली आवश्यक रिपोर्टें और अन्य जानकारी का अनुपालन किया जाता है।

इस प्रक्रिया के माध्यम से, जीएसटी रिटर्न फाइलिंग व्यावसायिक गतिविधियों के लिए अत्यधिक महत्वपूर्ण है, जो कि सरकार के साथ सही और संबंधित फिनांसियल प्रक्रियाओं का हिस्सा है।

जीएसटी से किस प्रकार के व्यापारियों और उद्यमियों को लाभ होता है?

जीएसटी के लागू होने से विभिन्न प्रकार के व्यापारियों और उद्यमियों को कई तरह के लाभ होते हैं:

- सरलीकरण और एकीकरण: जीएसटी ने अनेक पूर्व में लागू किए गए टैक्स सिस्टम्स को एक समान और सरल प्रणाली में समाहित किया है। इससे व्यापारियों को अपनी व्यवसायिक गतिविधियों के प्रबंधन में सरलीकरण होता है।

- तकनीकी और प्रशासनिक बाधाओं में कमी: जीएसटी ने विभिन्न टैक्स सम्बन्धी तकनीकी और प्रशासनिक बाधाओं को कम किया है, जिससे व्यापारियों को पेशेवर और व्यवसायिक जीवन में अधिक समय और ध्यान देने में मदद मिलती है।

- कारोबारी स्थिरता: एक समान और अदालती टैक्स प्रणाली के लागू होने से व्यापारियों को विभिन्न राज्यों और क्षेत्रों में व्यापार करने में अधिक स्थिरता मिलती है।

- लागत में कमी: जीएसटी के लागू होने से व्यापारियों को टैक्स संबंधी ब्याजों और अन्य वित्तीय भारों में कमी होती है, जिससे उनकी व्यवसायिक लागतें कम होती हैं और व्यापार की प्राप्ति में वृद्धि होती है।

- अनुप्रयोगी वस्तुओं के उत्पादन में वृद्धि: जीएसटी के द्वारा अनुप्रयोगी वस्तुओं के उत्पादन में भी वृद्धि होती है, क्योंकि व्यापारियों को अब पहले से अधिक प्रभावी और सुगम प्रक्रियाएँ अपनानी पड़ती हैं।

इन सभी कारणों से, जीएसटी व्यापारियों के लिए एक सुविधाजनक और लाभकारी कदम है जो उनके व्यापार को सुधारने में मदद करता है और अधिक वित्तीय स्थिरता प्रदान करता है।

🌟 Don't Miss These Posts

जीएसटी के तहत कर चोरी कैसे रोकी जाती है?

जीएसटी के तहत कर चोरी रोकने के लिए कई उपाय और नियम हैं जो सरकार द्वारा लागू किए गए हैं। ये उपाय निम्नलिखित हैं:

- इलेक्ट्रॉनिक ट्रैकिंग सिस्टम: जीएसटी पोर्टल पर सभी ट्रांजैक्शन इलेक्ट्रॉनिक रूप से ट्रैक किए जाते हैं। इससे व्यापारियों की व्यवसायिक गतिविधियों का पूर्ण अनुसरण होता है और अनियमितताओं का पता लगाया जा सकता है।

- आत्म-समायोजन: जीएसटी पोर्टल पर आत्म-समायोजन की सुविधा होती है, जिससे यदि कोई गलती हो जाए तो उसे सुधारा जा सकता है। यह सजगता बढ़ाता है और कर चोरी के खिलाफ सावधानी बरतता है।

- इंटेलिजेंट डेटा एनालिटिक्स: सरकार डेटा एनालिटिक्स का उपयोग करती है ताकि व्यापारियों के बीच असामान्य या अव्यवस्थित पैटर्न का पता लगा सके। इससे कर चोरी के मामले समय रहते पकड़े जा सकते हैं।

- एनएसआर स्क्रीनिंग: नामांकन के समय व्यापारियों के विवरण और डेटा को एनएसआर से स्क्रीन किया जाता है ताकि नकली व्यक्तियों और व्यवसायों को पहचाना जा सके।

- विवादों का संवाद: सरकार ने व्यापारियों के बीच संवाद का माध्यम बनाकर विवादों को सुलझाने का प्रयास किया है, जिससे व्यापारियों को कर चोरी से संबंधित अपने संदेश साझा करने का अवसर मिलता है।

इन उपायों के माध्यम से, जीएसटी ने कर चोरी को प्रतिबंधित करने और व्यापारी समुदाय को सुरक्षित रखने में मदद की है।

यह भी पढ़ें:

जीएसटी के प्रमुख फायदे और चुनौतियाँ क्या हैं?

जीएसटी के प्रमुख फायदे:

- एकीकरण और सरलीकरण: जीएसटी ने भारतीय अर्थव्यवस्था में टैक्स सिस्टम को एकीकृत किया है, जिससे व्यापार करने में सरलीकरण हुआ है और देशव्यापी संभावनाएं बढ़ी हैं।

- व्यापार में वृद्धि: जीएसटी ने व्यापार के माध्यम से टैक्स बोझ को कम किया है, जिससे व्यवसायियों को उनकी कारोबारी स्थिरता में सुधार हुआ है और उनके व्यवसाय की प्रगति में वृद्धि हुई है।

- वित्तीय स्थिरता: जीएसटी ने विभिन्न टैक्स स्तरों के बंद होने से व्यवसायियों को वित्तीय स्थिरता प्रदान की है और उनकी लागतों में कमी आई है।

जीएसटी की चुनौतियाँ:

- कर निर्धारण: जीएसटी के तहत कर दरों को निर्धारित करना और उन्हें संशोधित करना सिर्फ सरकार की दायित्व है, लेकिन विभिन्न राज्यों में कई बार यह समस्या उत्पन्न करती है।

- तकनीकी समस्याएं: जीएसटी के लागू होने के पहले और उसके बाद कई तकनीकी समस्याएं उत्पन्न हुईं हैं, जिन्हें सुलझाने में समय लगा है।

- अदालती मामले: कई बार व्यापारियों के बीच जीएसटी के अनुपालन में विवाद उत्पन्न होते हैं और इन विवादों को हल करने में समय लगता है।

- ज्यादा निर्देशनात्मक अदालती प्रक्रिया: जीएसटी के तहत कई अदालती प्रक्रियाएं अधिक निर्देशनात्मक हैं और इनका पालन करना व्यापारियों के लिए कठिन हो सकता है।

इन चुनौतियों का समाधान करते हुए और जीएसटी के फायदों को अधिक बढ़ाते हुए सरकार निरंतर इसे सुधारने और समझाने के प्रयास कर रही है।

यह भी पढ़ें:

- Upstox से पैसे कमाने का आसान तरीके | Upstox App से ₹2000 हर दिन कमायें

- Fiverr क्या है? Fiverr से पैसे कैसे कमा सकते है और अकाउंट कैसे बनाये।

- Upwork App क्या है? और इसका उपयोग कैसे करें?

- मेवाड़ का इतिहास | Mewar Ka Itihas in Hindi

- Mega Rewards App से पैसे कैसे कमाए? 1 Click में 200 रुपये

- इंटरनेट से पैसे कैसे कमाए